三棵树:21H1收入高增,中长期成长性仍可期

1. 核心观点

21H1扣非归母净利润同比下滑82%,继续看好公司长期成长性

近日公司发布21年中报,21年上半年实现收入/归母净利润46.8/1.1亿元,同比+80.5%/+3.9%,实现扣非归母净利润1246.7万元,同比-81.7%,其中Q2单季度实现收入/归母净利润32.0/1.0亿元,同比分别+48.2%/-55.4%,二季度扣非归母净利润为8267万元,同比下降63.7%。上半年原材料价格持续攀升而公司涨价滞后导致利润承压,目前公司已经提高产品价格,我们预计下半年公司净利率水平有望逐步恢复。

销量增长驱动收入增长,单价同比下滑

21H1实现家装墙面漆/工程墙面漆收入7.7/19.2亿元,同比分别+153%/63%,销量分别为11.9/44.2万吨,同比+186%/80%,其中Q2单季度实现销量7.9/32.2万吨,同比+116%/55%。21H1防水业务共实现收入7.9亿元,其中防水卷材收入5.7亿元,同比增长76%,系公司加大市场开拓,销量同比增长86%。价格方面,上半年家装/工程漆/防水卷材售价6.41/4.34/16.2元/千克(平米),同比分别下降11%/10%/5%,家装漆、防水卷材价格下降因产品结构发生变化,工程漆价格下降系延续去年下半年策略性定价。

21H1原材料成本大幅上涨导致毛利率承压,前置费用支出较多

公司21年上半年整体毛利率25.7%,同比下降13.4pct,主要系原材料涨价导致生产成本增加所致,我们预计剔除运输费后整体毛利率同比下降约9pct(假设21年上半年运输费用率同比不变),其中Q2单季度毛利率25.2%,环比下降1.4pct,上半年公司主要原材料乳液/钛白粉/助剂/单体/沥青采购价格同比分别增长39%/41%/48%/80%/21%。公司上半年期间费用率22.7%,同比下滑10pct,其中销售/管理/研发/财务费用率同比分别-7.9/-1.5/-0.3/-0.4pct,其中广告及宣传费/研发费用同比分别增加3717/3711万元,管理、财务费用率继续实现下降。公司上半年实现经营性现金流净流入1.4亿元,较去年同期的-6.4亿元明显改善,因付现比下降,上半年付现比63%,同比下降13pct,收现比104%,同比+2.1pct。

成长性仍较优,员工持股计划为公司长期发展赋能

公司上半年扣非归母净利润下滑较多,一方面系原材料价格上涨导致成本增长,另外还因公司前置费用支出较多(广告宣传费+研发费用合计同比增加7428万元),收入保持高增显示公司成长性仍较优。公司发布第五期员工持股计划,覆盖员工总数(5000人)和总金额(20亿)较前四期有大幅提升,通过资本手段建立长效激励机制,有利于为长期发展赋能。调整21-23年归母净利润预测至8.0/11.7/16.2亿元(前值:8.0/11.3/14.2亿元),对应21-23年PE分别为72/49/36倍,维持“买入”评级。

风险提示:原材料涨价超预期,行业需求下滑,公司产能扩张不及预期。

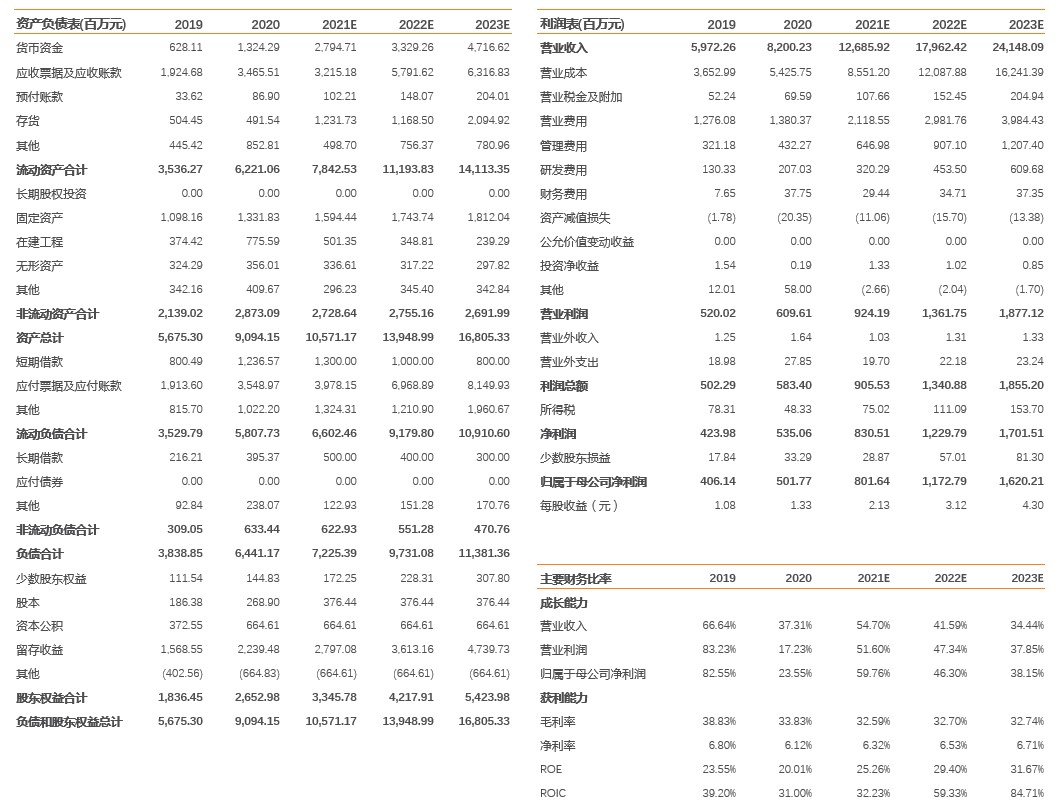

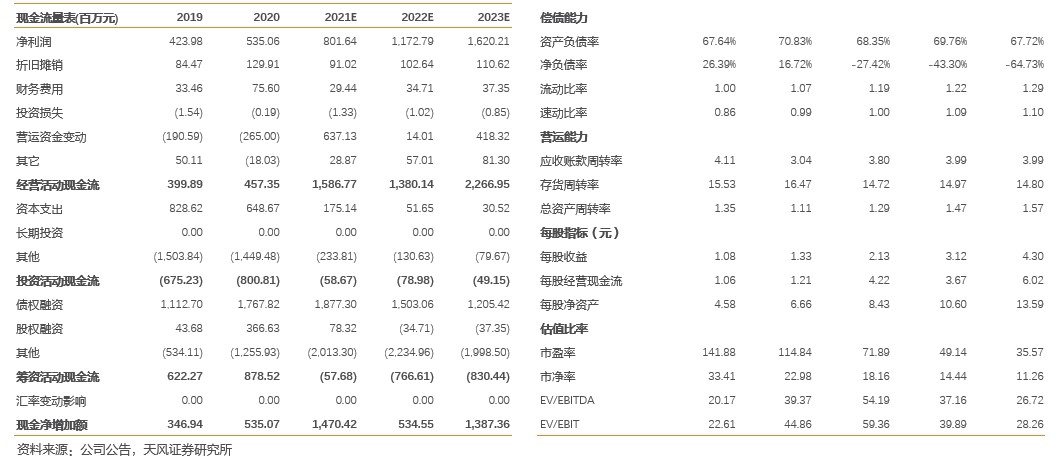

2. 财务预测摘要

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

来源:

证券研究报告 《【天风建筑建材鲍荣富】三棵树:21H1收入高增,中长期成长性仍可期》

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。