和合首创:净值化时代的产品破“刚兑”与心理破“刚兑”

投资的本质是什么?在2021年过半之际重新审视这个老生常谈的问题,投资者是否给出不一样的答案?

和合首创认为,要回答“投资的本质是什么”这个问题,首先得回顾2018年“资管新规”以来的投资理财市场的变化。按照“资管新规”的要求,如果净值型理财产品(即非保本理财-净值型)出现亏损,投资者将自负盈亏。金融机构不能刚性兑付,否则将违反监管要求。

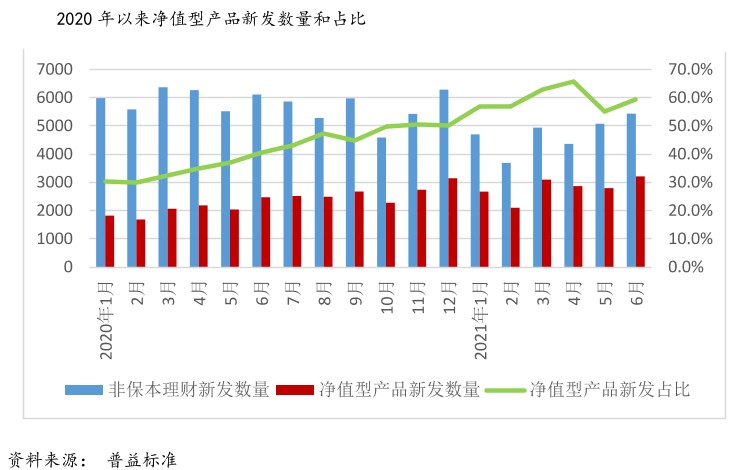

以银行理财为例,根据普益标准数据统计,6 月非保本理财产品发行 5431 只,同比减少 11.2%,环比增加 7%。非保本理财产品的净值化程度持续提升。

收益率方面,目前市场人民币零售非保本封闭式预期收益型产品的平均预期收益率,6 月,1 个月以内、1-3个月、3-6 个月、6-12 个月收益率分别为 3.75%、3.75%、3.43%、 3.59%,6 月净值型理财产品发行的业绩比较基准为固定收益类 4.15%、混合类 4.73%、权益类 4.99%。

产品破“刚兑”与心理破“刚兑”

和合首创分析,从银行理财产品的变化,不难看出,为了在2021年底这一资管新规最后过渡期限内完成转型,金融机构“主动破刚兑”进展的相对顺利。但在投资者层面,心理层面破刚兑却相对困难。

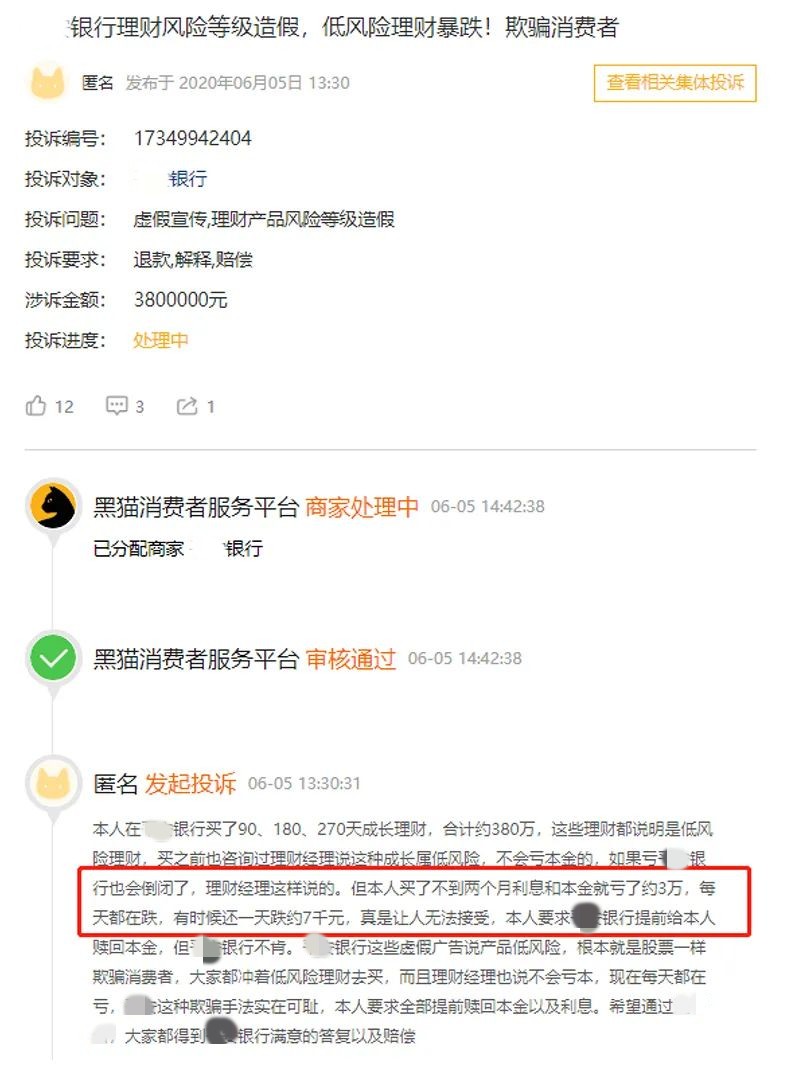

和合首创认为原因在于,我国居民金融资产占比最高的是储蓄,“银行背书”也让不少投资者将银行理财产品视作“无风险收益”,认为只要是银行的理财产品就不会亏本。然而,资管新规出台后,采用市值法估值的银行理财产品净值将不再“固定”而会随着市场呈现波动,这也意味着,当面临回撤和市场行情并没有那么理想化的时候,投资者不得不去面对“亏损”。譬如,2020年,债市震荡导致债基大量回撤,不少头部商业银行的理财产品由此受到了投资者的吐槽甚至投诉。

要改变这一局面,就需要投资者重新审视投资理财的本质,即投资理财是通过承担风险以赚取相应的风险对价的过程。投资者应摈弃保本思维,改变以往低头闭眼买理财的方式,而是认真阅读产品说明书,辨析风险,选择适合自身风险承受能力的理财产品。

如何正确开启净值化市场

在监管趋严、打破刚兑、产品净值化转型的过程中,金融行业的分化也会愈发明显。

和合首创分析,从行业格局来看,未来或逐渐向差异化定位和精细化分工的方向转型。未来各类金融机构可能会在资管产业链条上寻求更加精细化的分工,在产品的底层资产上做出特色。在当前资管行业发展和分化的过程中,投资者可以通过优选管理人来进行相应的资产配置。

此外,作为金融机构,需要不断完善体制机制建设、加强全流程管控、开展培训和宣传教育、提升金融服务体验等;需要积极开展消费者权益保护工作,不断提升消费者权益保护工作水平,切实维护消费者合法权益。

试想,倘若投资者连“浮亏”都无法接受,那金融机构在向投资者推荐产品时,势必要将投资者教育前置,让投资者更好理解“净值化”所带来的积极意义。

首先,对投资者而言,净值化时代是对投资更加友好的时代。净值化管理将在一定程度上改变过去信息披露滞后或者不披露的问题,对于投资者来说,通过净值的涨跌变动,可以更直观、准确地了解产品目前的风险收益情况和底层资产状况。

其次,产品的净值波动并不意味着实际的亏损,只有当投资者在当前净值低于买入成本的时候卖出,才产生了实质亏损。因而要对产品有清晰地了解,无惧短期的波动,坚持长期投资,长远来看,正确的投资观念和投资行为将会为投资者带来更大的收益。

“卖者尽责,买者自负”即意味着风险自担,也意味着机构和投资者可分享超额收益。不同于以往的“保本理财”,净值化管理的投资理财产品,风险与收益真实匹配,因而,投资者就有机会分享产品表现超预期的超额收益。

和合首创认为,在净值化大趋势下,投资者可以先从一些风险相对平滑的产品开始,如债券基金、“固收+”FOF产品等,在逐渐适应净值的波动后,再逐步向风险稍高,当然收益也更高的产品进阶。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。