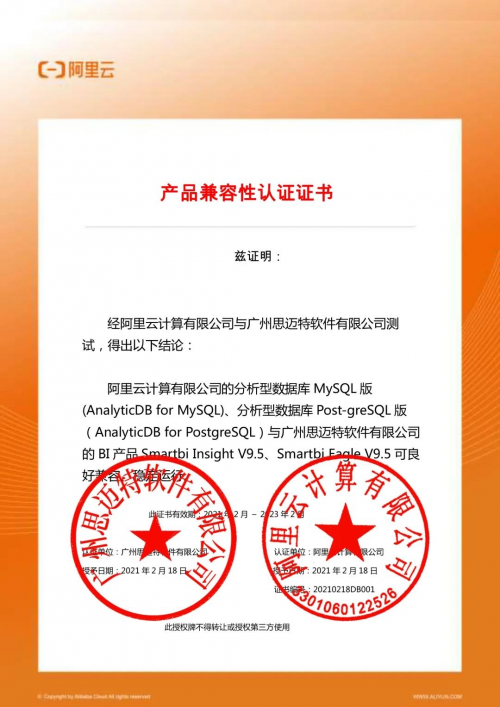

破解保险“理赔难”,蜗牛保险回归用户视角 磨掉“健康告知”

从2020年8月在行业首创“省心买、放心赔”1.0解决方案,率先在长期重疾险、寿险上进行试点,在投保环节帮用户严格把控健康告知、在理赔环节提供理赔担保服务,到近日推出国内首款“免健康告知”的长期健康险,其初心都是回归用户视角、是帮用户解决“理赔难”的问题。

“磨掉”健康告知,背后是个怎样的故事?

一、为啥一定要拿下“健康告知”?蜗牛的两条逻辑

或许有人不太了解“健康告知”对于保险的重要性,但如果以之类比另一个告知,或许更能理解拿掉健康险的“健康告知”几乎是不可能的,那就是手术责任书。

作为一家互联网保险创业公司,蜗牛保险为啥一定要拿掉“健康告知”?

深聊之后,发现其实源于他们对保险行业多年存在“理赔难”顽疾的思考:一个以诚信立足社会的行业,为何会背负众多骂名?以至令保险陷入不堪的社会声名。这一点,保险公司似乎也很冤枉。

连续的客服节,类似的为客户协助理赔的宣传背后,也展现了保险公司总部在这方面的努力。但为何改观甚微?

答案在于,多年缘故营销后的销售端口出了问题。鱼龙混杂的千万代理人队伍,能有多少人能逐条清楚解释健康告知细节,或者有多少人会认真告诉客户这纸协议的重要性。承受这一苦果的必然是理赔阶段的客户。

这是否说明了,理赔难的根子还是在健康告知。

而一定要拿掉健康告知的另一个契机,源自公司高管团队长期一线服务客户的经历。蜗牛保险首席精算师兼联合创始人李致炜,分享了他接待的第二位咨询客户的故事。

他患有先天性直肠血管瘤,背负500万的房贷,很希望能通过保险分担未来风险,每一年都会问询,有没有什么新上市的健康险,是他可以买的。因为平常聊得多,后来成为了无话不说的朋友。李致炜却一直未能帮助他找到一款合适的保险,很遗憾,无论是重疾险、医疗险、寿险,都没有一家保险公司愿意承保。

类似的被拒保人群,在蜗牛用户里占比近两成。

其实,这是一个普遍的现象。中国慢病人群规模超3亿,加之数量更多的亚健康人群基本得不到商业健康保险的眷顾。但这部分人相比健康人群有着更强烈的健康保障需求,也是真正体现保险社会价值的地方,酝酿了一批世界级的健康险公司。但因之背后涉及的复杂的医疗效果、医疗控费、疾病管理等难题,少有国内保险公司介入上述领域。

3亿人口是什么概念?世界人口第五大国——巴西的人口数量是2.1亿。这也意味着每5到6个人里面,就有一个慢病或亚健康者。

如何解决这一类更急缺保障的客户需求,又不增加保险公司“后顾之忧”?这也是蜗牛希望拿掉“健康告知”的朴素逻辑。

在2020年6月的一场产品脑暴会上,有人提出了一个异想天开的想法,“既然理赔难,绝大多数的根源在健康告知。那如果长期健康险产品能彻底免掉健康告知,是不是用户基本就不用再担心保险买了不赔?” 提问的人,正是蜗牛保险CEO尚萌萌。

这个想法也曾经在李致炜脑海中划过,毕竟健康告知一免,朋友多年的困扰、大量被拒保的用户的需求,都将迎刃而解。

但是难度太大了。要想在长期健康险上免除健康告知,而不是在一年期等短期产品上免除,还要不限任何既往病史,对保险公司来说风险太大,行业从无先例,他们愿意一起吃这个螃蟹么?

看到同事们面露难色,尚萌萌提出,这个事儿困扰了行业和用户几十年,要一步到位也不可能,我们是不是可以拆成几步走,先快速完成一个小目标?

这场脑暴会,成为蜗牛“死磕“健康告知的创新起点。

在李致炜带着团队沟通了5家合作比较多的伙伴后,当年8月,蜗牛联合富德财险快速落地了“省心买、放心赔”1.0方案:从2020年8月1日起,用户通过蜗牛咨询购买,只要承诺如实做好健康告知,出现拒赔情况,公司除了协助申诉和免费法律援助外,再提供上限为50万元的补偿。

这个方案的核心是,通过对前端健康告知环节严格把控大幅降低被拒赔可能,然后在后端通过引入第三方覆盖剩余可能理赔风险,基本初步实现只要用户买上了,就再也不用担心不赔了。

“省心买、放心赔”1.0推出仅三天,尚萌萌就冲到李致炜办公室,“第一个小目标达成,下一步彻底拿掉健康告知,我们再用半年时间试一试?”

李致炜挠了挠头,笑呵呵却内心略有苦涩地领下了第二个小目标。在团队四周的努力下,李致炜带着新出炉的“免除健康告知”2.0方案开始寻找合作方。没想到一场更痛苦的旅程,开始了。

二、23次碰壁的尴尬,差点就被团灭了

“你就‘躺平’吧,别折腾了,将就着卖呗!”

找了23家保险公司、再保险公司。推进的过程中,类似的话李致炜听了不少。其中不乏合作多年的伙伴,友善劝阻,也有难听的,“就你们事多。”

逻辑的通畅和前景的向上,并不能带来理想中的结果。与保险公司的合作难度几乎超出他的想象,即便他们拿着近2亿条用户咨询和理赔记录,建立了非标体用户画像和智能风险模型,并和国内外长寿国家的精算数据做了交叉验证可行性,但依旧没有人愿意和他们真的合作。

有的保险机构,第一天聊合作,第二天就回复‘这事从来没做过,做不了’。有的保险机构觉得这事还挺有意思,在沟通了几轮之后,最后表示‘要不咱们换个方向,还是做健康人群吧。’

这个过程被同事们集体调侃,说他就像史上最惨的《非诚勿扰》男嘉宾,刚上场就惨遭集体“灭灯”,还特意给他PS了一张图,在内部群转发。

(图:同事调侃李致炜“一上场就惨遭集体灭灯”)

从之前健康人群被追着合作,到这次“被嫌弃”。眼看半年期限将至,却进展缓慢,团队低迷士气可想而知。

“说没想过放弃,那是骗人的。”

跟尚萌萌同步了目前的进度和困境,李致炜那刻觉得“很难交待过去”。毕竟这小半年,在这个事情上投入很大,但是并没有看到什么回报或希望。

“你担心啥?”尚萌萌看出了他的顾虑,“我们当初为什么要做这事?不就是让用户买的时候不要被复杂的健康告知条款弄晕,理赔的时候再也不用担心被拒赔么?所以必须把困难留给自己,把简单留给客户。这事不设KPI,我们继续试。”

或许没有经历过创业的人,很难理解这种近乎病态的执著。

终于在前后沟通到第23家保险公司时,遇到了愿意试试的海保人寿。

为啥是海保?作为一家新型人身险公司,海保因之成立时间不长,几乎没有历史负担,作为一家基于互联网底色架构的保险公司。这一点和蜗牛本身的互联网属性颇为契合,可以和之核保、精算、定价等部门快速联动,在创新和风险中快速寻找平衡点。

纵然海保人寿开始也觉得这事挺难的,但一直积极沟通,最后双方一拍即合,决定试试。

三、35个版本的痛苦,终于磨掉了健康告知

这又是一场痛苦的旅程。

“一页健康告知,大概有十几条,涉及至少50多种大类疾病,每删除一个疾病,都需要海保人寿核保、精算、定价等多个部门反复评估”,李致炜不愿回忆的惨痛中,也道出了保险经营的难:保险定价必须能够平衡保险核保、市场运营和长期精算平衡三大因素,还要兼顾产品责任、长期财务平衡和特殊人群核保便利等其他动态因素。

这也是为什么前面很多保险机构拒绝了合作的原因。“因为你设计的不是一个产品,或者说表面看是一个产品,其实是各种因素达成平衡的过程,相当于构造了产品定制的新模式。”

几乎每一条健康告知,都经历了“完整保留→逐步放宽→删除”的过程。以糖尿病为例,先是要求糖尿病需要告知,然后要求没有特别异常的糖尿病指征可以保,最后才是完全不需要进行告知。

(图:每删除一条健康告知,海保人寿和李致炜都要反复评估)

前后改了35个版本,最终健康告知一点点被“磨掉”,并且不限既往病史。这就是“省心买,放心赔”2.0方案出生的完整旅程。这一次,产品形态再进一步,升级为年金+长期护理险的模式。

为何这次选择年金+长期护理险?期间,既有着相对其他健康险产品形态,放宽甚至取消健康告知在长期护理险中更容易实现的现实考量,也和长期护理险的民生期待和广阔未来息息相关。

中国老龄化的问题,毋庸多言。第七次全国人口普查主要数据显示,我国60岁及以上人口为26402万人,占18.70%(其中,65岁及以上人口为19064万人,占13.50%)。与2010年相比,60岁及以上人口的比重上升5.44个百分点,老龄化程度进一步加深,老有所养、老有所医,将是每一个人都必须考虑的。

这也解释了为何国家层面不断对商业保险开放养老、健康领域的政策红利。商业保险如何在可持续经营的基础上,承载其社会职能?这或许也是蜗牛推出年金+护理险组合的一重思考,以年金和长期护理这两险种的搭配实现精算层面的风险对冲,且在打破健康告知的限制下,面向几乎所有人群与客户。这是否就是保险之金融属性与医疗属性的真正融合?

至于后续,尚萌萌透露,这个形态仅是系列方案的的开始,未来还会和其它伙伴,在更多产品上尝试免除健康告知,更进一步解决顽疾“理赔难”。

寥寥数千言,尽量完整的呈现了一家互联网保险公司的微创新探索过程。略有感,这家偏居广州的创业公司到底要干啥?蜗牛保险给了一句回答:回归用户视角,重视他们的核心痛点,然后用体系化创新死磕解决。

以客户为中心、用户视角、用户体验等等诸如此类的概念并不光鲜,几乎每一家企业都可以来上这么几句。而这篇文章想表达的,正是这背后的创新之难,也从另一个侧面展现了说与做之间无法言说的难。未来,也许有更多像蜗牛保险这样大胆创新的公司,从用户需求出发,解决行业长期存在的痛点,做难而正确的事。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。