创金合信基金皮劲松:从市场需求和竞争力维度精选专精特新“小巨人”

皮劲松进一步分析调整原因,一方面受政策预期影响。药品审评标准提高,利好龙头公司,长期看提升行业集中度,改善行业竞争格局;招标集采降价等政策对企业更多是利空,投资者需要规避相关风险。另一方面是市场风格原因,当前资金处于存量博弈状态,以新能源、半导体为代表的成长板块景气度更高,吸引更多资金参与。皮劲松表示,创新驱动和需求升级是医药投资的主线逻辑,长期看好创新药及CXO(医药研发外包)、医疗器械、疫苗、偏消费的医疗产品等细分领域投资机会。

经过近期调整,皮劲松认为医药估值较为合理,不少标的涨幅不及全年业绩增长,企业经营基本面向好,这个位置可以相对乐观。当然,部分领域如医疗器械、CXO估值偏高,不过高估值对应高景气、高增长,且市场关注度很高。皮劲松举例,近期披露的中报显示,CXO板块上半年收入增速为45%,扣除非经常性损益后的利润增速为76%,相关个股估值在50倍到80倍之间,未来3年的增速一般在30%以上,因而当前的高估值相对合理,对这类股票,基本面没有太多问题,更多会通过时间来消化估值。至于医疗器械板块,其中某些细分领域会受到集采的影响,比如去年的冠脉支架,不久前的骨科耗材,当前市场担心医疗设备会不会启动集采,对市场情绪影响很大。就此,皮劲松认为投资时首先判断有无集采的风险,若仍处于成长早期,规模较小,通常不会列入集采的范畴。其次,挑选不受政策影响的,如偏消费类和创新业务的品种。而疫苗板块上半年收入增速为74%,扣除非经常性损益后的利润增速为173%,疫苗龙头公司主业对应2022年的估值在45倍左右,如果考虑新冠疫苗的贡献,表观估值水平会更低。

谈及控制回撤的方法,皮劲松更倾向于均衡配置,“医药板块细分领域很多,各个子板块均衡配置,分散单一板块风险;同时,在个股选择中,会选择高、低估值搭配。”

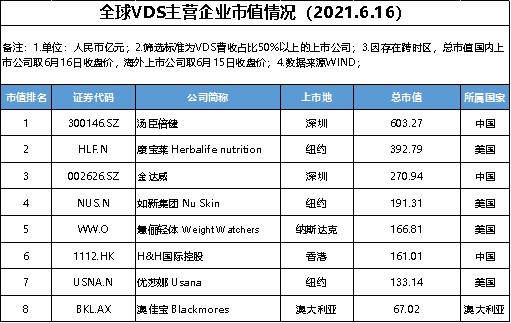

“专精特新”是近期投资的热门话题。根据中金公司研究部的报告,“专精特新”公司行业市值分布中,基础化工(占比24%)、医药(占比21%)和机械(占比15%)列前三位。

在皮劲松看来,专精特新是在细分领域具有独特竞争力、产品壁垒高的隐形冠军,创新药、创新器械方面都有不少类似公司。随着国家加大鼓励支持创新,国内基础研究水平不断提高,未来在部分领域国内会逐步成长一些具备全球竞争力强的企业。

对于此类标的,皮劲松认为需要紧密跟踪研究,“这类公司体量不大,市场关注和认知不是很充分,市场对其长期发展空间有分歧,更需要我们通过专业的研究分析和深入的产业链调研,挖掘出专精特新公司,从而分享企业成长的收益,这也是专业投资者的价值所在。”

皮劲松认为主要从两个维度研究,一方面关注市场需求,锁定临床需求大且需求未得到较好满足、国产企业市场份额低的领域,这样国内企业未来有足够的成长空间;另一方面关注企业的核心竞争力,如技术能力、竞争壁垒、研发投入、企业家实干精神,综合判断企业的行业地位和长期发展能力,寻找行业地位突出,具备可持续经营能力的企业。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。